海天醬油是怎么跌落神壇的

出品/36氪

作者/丁卯

作為曾經(jīng)的“醬油茅”,海天味業(yè)曾經(jīng)創(chuàng)下了不少輝煌時刻。

連續(xù)25年霸榜我國醬油產(chǎn)銷的TOP1、近20%的醬油市占率、7000多家經(jīng)銷商和高達(dá)80%的全國滲透率,共同鑄就了“醬油茅”250億+的年營收和60億+的凈利潤。而這些同行們無法比擬的優(yōu)勢,也成就了海天味業(yè)在資本市場7年16倍的股價神話和近7000億的巔峰市值。

然而,2021年后,曾經(jīng)的“醬油茅”卻陷入了輿論的漩渦,成了資本市場的棄子。2023年8月30日,海天味業(yè)公布了2023年上半年的業(yè)績報告。數(shù)據(jù)顯示,2023年H1,公司實現(xiàn)營業(yè)收入129.7億元,同比下滑4.2%,同期歸母凈利潤31.0億元,同比下滑8.8%。

受消極財報數(shù)據(jù)的影響,財報公布第2日(8月31日),海天味業(yè)盤中大跌1.8%,截止到目前(9月12日),海天味業(yè)在二級市場的累計跌幅已經(jīng)接近70%,市值蒸發(fā)4000多億元,A股市值排名也從巔峰的14位降至45位。

在股價暴跌的背后,海天味業(yè)不僅面臨著營收失速、盈利下滑的經(jīng)營風(fēng)險,而且,也因為“雙標(biāo)門”、“員工門”等多起負(fù)面輿論事件導(dǎo)致品牌力和市場地位大幅折損。

那么,曾經(jīng)的“醬油茅”為什么會突然跌落神壇?海天味業(yè)深陷業(yè)績困境的原因究竟是什么?未來的海天味業(yè)還值得投資嗎?

營收失速、股價暴跌,“醬油茅”跌落神壇

2014年上市以來,海天味業(yè)的業(yè)績維持了兩位數(shù)的高速擴(kuò)張,與此同時,極高的盈利能力,更是使其成為了資本市場炙手可熱的當(dāng)紅炸子雞。2014-2020年間,在戴維斯雙擊之下,受益于業(yè)績和估值的共振,海天味業(yè)股價漲幅高達(dá)1329%。然而在2021年初創(chuàng)下125元/股的峰值之后,海天味業(yè)的股價開始急轉(zhuǎn)直下,從此陷入了跌跌不休的狀態(tài),截止到目前整體跌幅已經(jīng)接近70%。

對于海天味業(yè)股價暴跌的原因,我們認(rèn)為主要有幾個方面:

首先,最直接的原因是2021年以來,海天味業(yè)業(yè)績的失速。

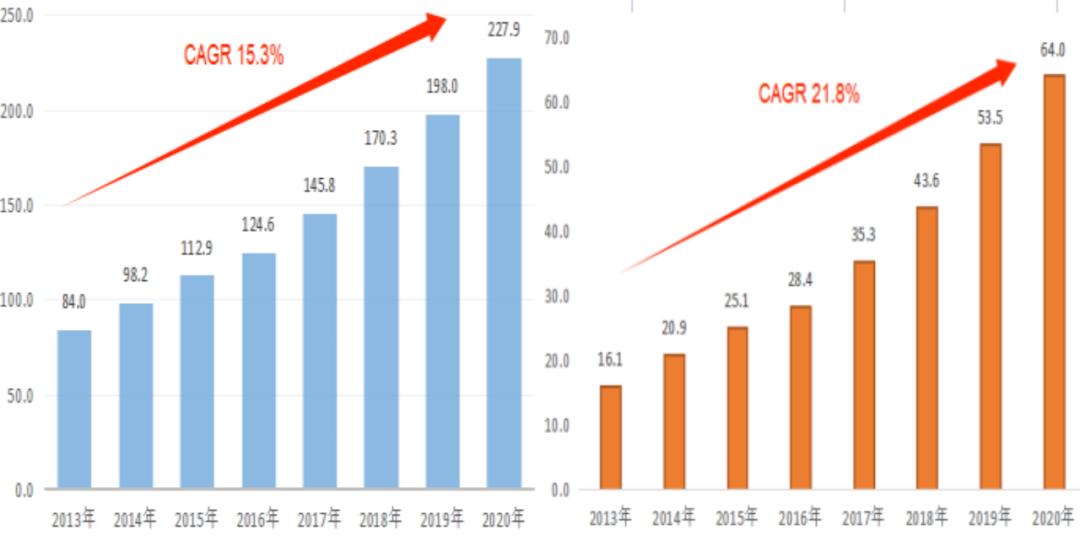

2014年上市以來,海天味業(yè)的業(yè)績一路高歌猛進(jìn),營收從2013年末的84.0億上漲至2020年的227.9億,年均復(fù)合增速15.3%,長期高達(dá)兩位數(shù)的業(yè)績增速使其成為了傳統(tǒng)行業(yè)中不可多得的成長股;不僅如此,在保持高成長性的同時,其盈利能力也維持了不錯的表現(xiàn)。同期,海天味業(yè)的歸母凈利潤從16.1億元一路飆升至2020年底的64.0億元,年均復(fù)合增速高達(dá)21.8%,凈利率更是多年維持在20%以上的較高水平。

圖:2013-2020年海天味業(yè)營收和利潤表現(xiàn) 數(shù)據(jù)來源:wind、36氪整理

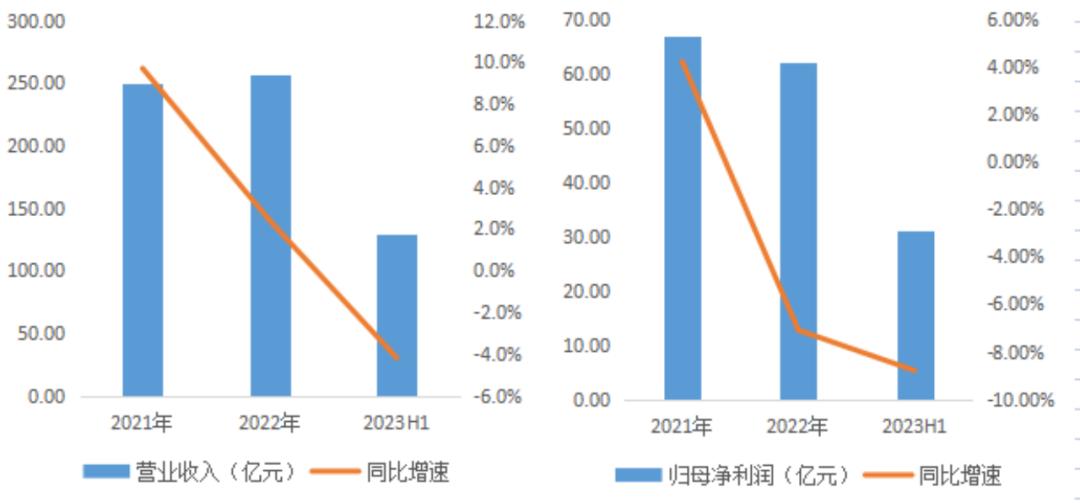

然而,2021年開始,海天味業(yè)的成長性和盈利能力都開始急轉(zhuǎn)直下。具體來看,2021-2022年海天味業(yè)的營收分別錄得250.0億元、256.1億元,同比增速9.7%、2.4%,為上市后公司營收增速首次降至個位數(shù)區(qū)間,不僅如此,2023年上半年,公司的營收增速更是降至了負(fù)增長區(qū)間,同比增速為-4.2%;雪上加霜的是,在成長性受挫的同時,公司的盈利能力也令人擔(dān)憂。2021-2023H1,公司的歸母凈利潤分別為66.7億元、62.0億元、31.0億元,同比增速為4.2%、-7.1%和-8.8%,利潤的降幅遠(yuǎn)高于同期的營業(yè)收入。

圖:2021-2023H1海天味業(yè)營收和利潤表現(xiàn) 數(shù)據(jù)來源:wind、36氪整理

其次,輿情“黑天鵝”加速了海天味業(yè)的下跌之路。

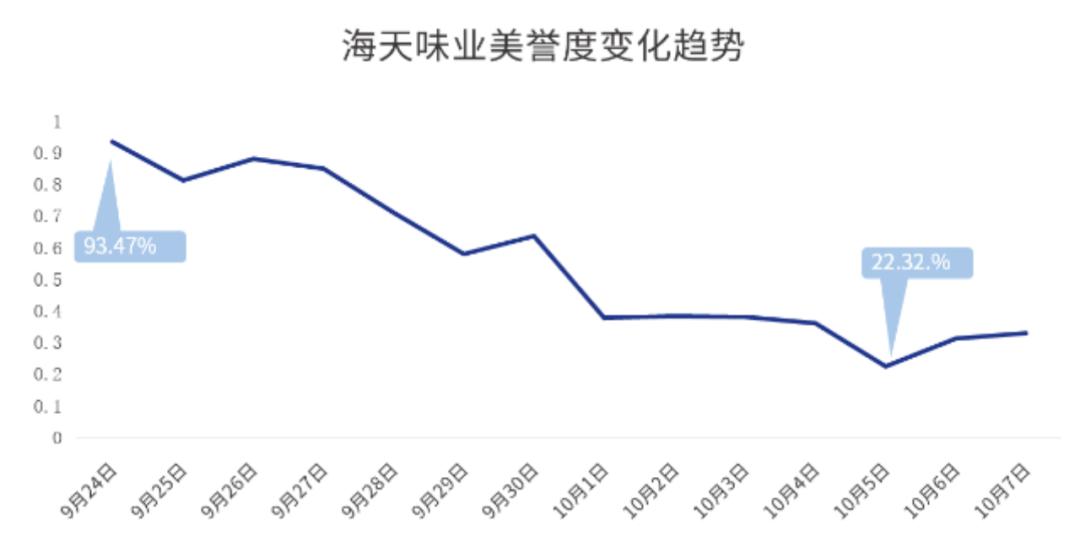

2022年,業(yè)績表現(xiàn)不佳的海天味業(yè)開始負(fù)面纏身,品牌力大打折扣。先是2022年8月,海天員工在朋友圈發(fā)布了不當(dāng)言論,海天味業(yè)不算積極的公關(guān)引發(fā)了公眾對公司的討伐;隨后,在同年的國慶期間,海天味業(yè)又被曝國內(nèi)外產(chǎn)品配料“雙標(biāo)”,對此海天味業(yè)進(jìn)行了三次回應(yīng),但回應(yīng)并沒有切中消費者最關(guān)心的問題且被指態(tài)度“傲慢”,隨著事件連續(xù)多日沖上熱搜,海天味業(yè)陷入了更為嚴(yán)重的公關(guān)危機(jī),給其品牌力帶來了較大的折損。根據(jù)新浪輿情通的數(shù)據(jù),受輿情黑天鵝影響,海天味業(yè)的品牌美譽(yù)度從93.47%一路下跌至22.32%,不僅如此,在輿情風(fēng)波沖擊下,公司股價也進(jìn)入至暗時刻,在8月-10月之間,其股價跌幅高達(dá)28%。

圖:海天味業(yè)美譽(yù)度變化 數(shù)據(jù)來源:新浪輿情通、36氪整理

最后,估值泡沫的破滅是海天味業(yè)股價暴跌的根本原因。

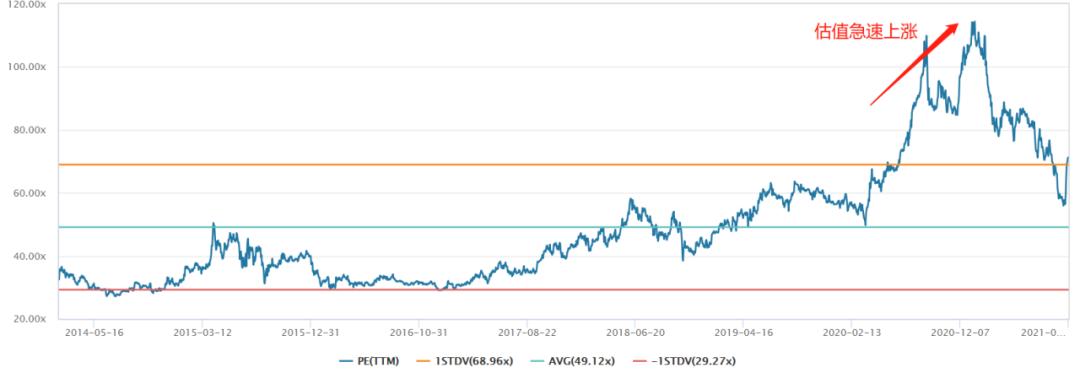

除了業(yè)績的失速和輿論危機(jī)外,我們認(rèn)為海天味業(yè)股價暴跌最根本的因素還是因為前期的暴漲推升了公司的估值泡沫,使其業(yè)績實質(zhì)增速無法匹配高位的估值,最終在安全墊缺失的背景下,導(dǎo)致了海天味業(yè)股價向真實價值回歸。

從數(shù)據(jù)上來看,2016年以來,受益于長期營收和利潤的高增長,海天味業(yè)的估值也持續(xù)走高,但此時整體漲幅仍較為合理,但2020年之后,海天味業(yè)在機(jī)構(gòu)抱團(tuán)的拉動下,估值突然開始大幅偏離基本面的表現(xiàn),在2021年初的巔峰時刻,海天味業(yè)PE估值高達(dá)114倍、PB估值38倍,這意味著即使按照每年20%的凈利潤增速計算,當(dāng)時投資海天味業(yè)也需要近26年才能回本,而同期同為大白馬的茅臺PE估值為60倍,五糧液PE估值66倍,美的集團(tuán)PE估值30倍。

圖:海天味業(yè)估值表現(xiàn) 數(shù)據(jù)來源:wind、36氪整理

這也就表明,當(dāng)時海天味業(yè)高達(dá)114倍的估值明顯不是由于基本面所帶動的,更多的是機(jī)構(gòu)抱團(tuán)導(dǎo)致的資金拉動。在這種背景下,沒有業(yè)績支撐的虛高估值就為后續(xù)海天估值回歸埋下了隱患。結(jié)果也如我們所料,2021年開始,海天開啟了長達(dá)三年的估值回調(diào)之路,到目前為止其估值已經(jīng)下跌了近70%。

綜合來看,在營收失速、負(fù)面纏身的綜合作用下疊加當(dāng)時估值明顯虛高的影響,曾經(jīng)的“醬油茅”最終跌落神壇,至此一蹶不振。

營收啞火,疫情背鍋?

如前文所述,海天味業(yè)在二級市場的糟糕表現(xiàn)背后,一個重要的原因就是其營收增長的啞火。

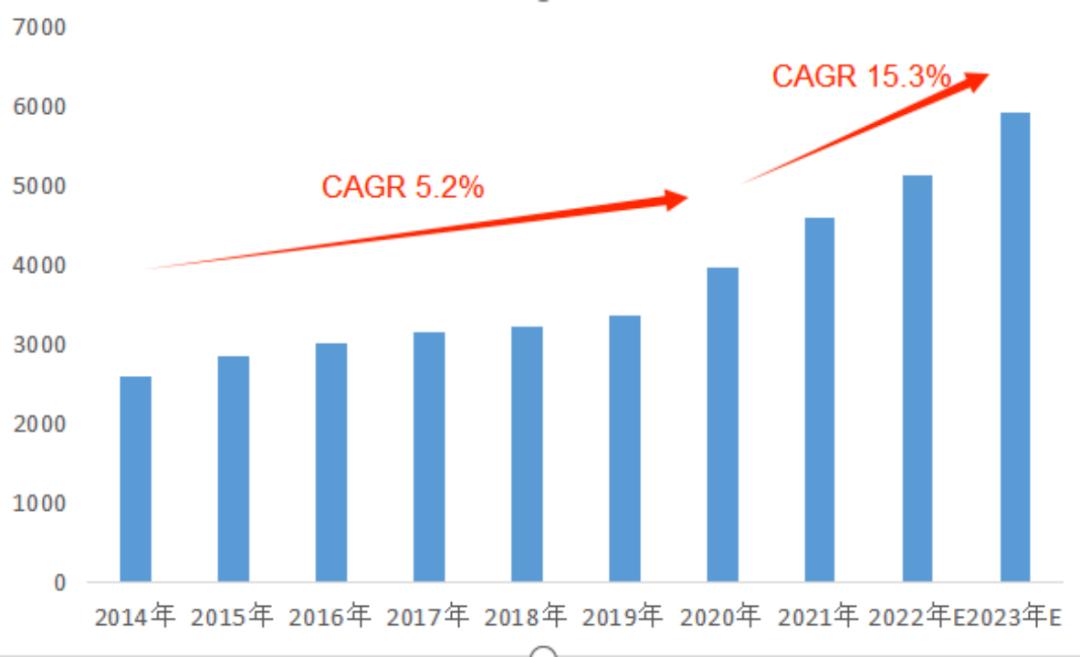

從財務(wù)數(shù)據(jù)上來看,海天味業(yè)營收增速回落始于2021年,這其中一個非常重要的背景是國內(nèi)新冠疫情的持續(xù)。但是從調(diào)味品行業(yè)數(shù)據(jù)來看,2020-2022年,我國的調(diào)味品行業(yè)規(guī)模其實是處于加速擴(kuò)張階段的,根據(jù)艾媒咨詢的數(shù)據(jù),在2014-2019年間,我國調(diào)味品行業(yè)的CAGR為5.2%,但2020-2022年間的CAGR則上升至15.3.%。

圖:我國調(diào)味品行業(yè)規(guī)模趨勢 數(shù)據(jù)來源:艾媒咨詢、36氪整理

再看競爭對手千禾味業(yè)的營收數(shù)據(jù),不同于海天味業(yè)的疲弱表現(xiàn),在2020-2022年的三年疫情期間,千禾味業(yè)的營收增速分別為25%、13.7%和26.6%,整體處于高速擴(kuò)張的狀態(tài)。

那么,在行業(yè)擴(kuò)容、競爭對手高速擴(kuò)張之下,為什么疫情對海天味業(yè)的沖擊會如此之大?

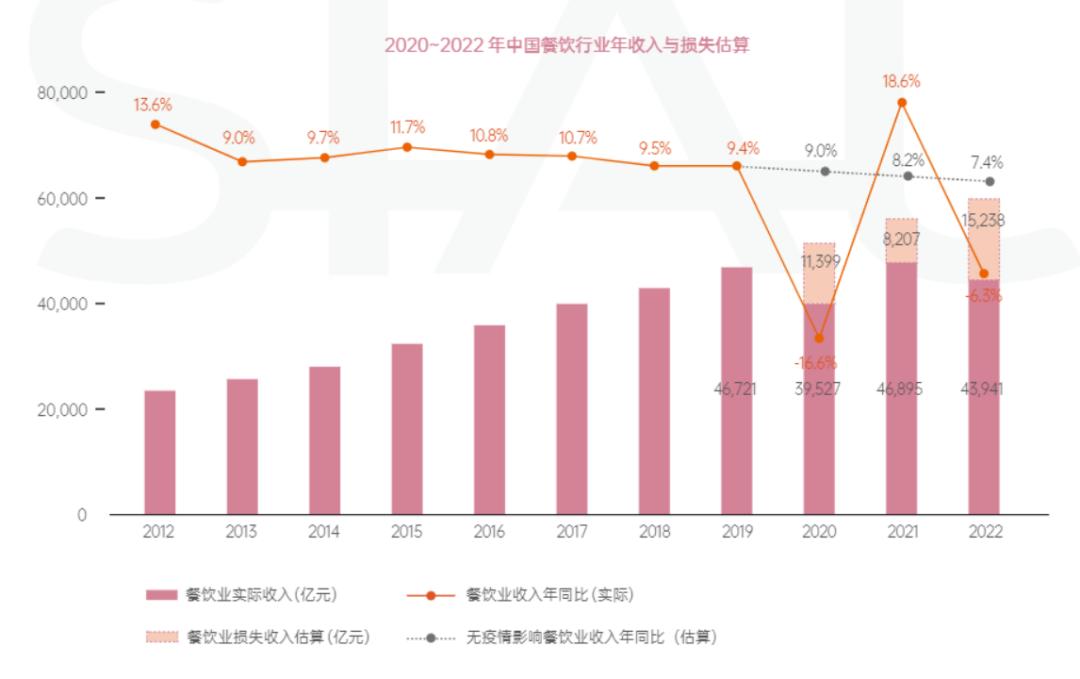

這主要是因為,疫情對調(diào)味品行業(yè)的影響主要體現(xiàn)在B端餐飲上,疫情后對出行的直接影響限制了餐飲規(guī)模的擴(kuò)張,根據(jù)國家統(tǒng)計局的數(shù)據(jù),2020年我國餐飲收入從4.67萬億元大幅下滑至3.95億元,同比跌幅高達(dá)15.40%,隨后隨著疫情的緩和2021年餐飲收入反彈至4.69萬億元,基本接近疫情前水平,但2022年受上海、北京封城的影響,餐飲行業(yè)二次受挫,當(dāng)年收入4.39萬億元,同比降幅為6.3%。而根據(jù)西雅國際的測算數(shù)據(jù),疫情沖擊下,我國餐飲行業(yè)在2020-2022年的合計損失預(yù)計在3.48萬億元。而與之相對的是消費者居家時長的增加,加大了C端對調(diào)味品的需求,這種結(jié)構(gòu)上的變化最終并沒有直接影響調(diào)味品行業(yè)整體規(guī)模。

圖:餐飲行業(yè)收入及損失測算 數(shù)據(jù)來源:西雅國際、36氪整理

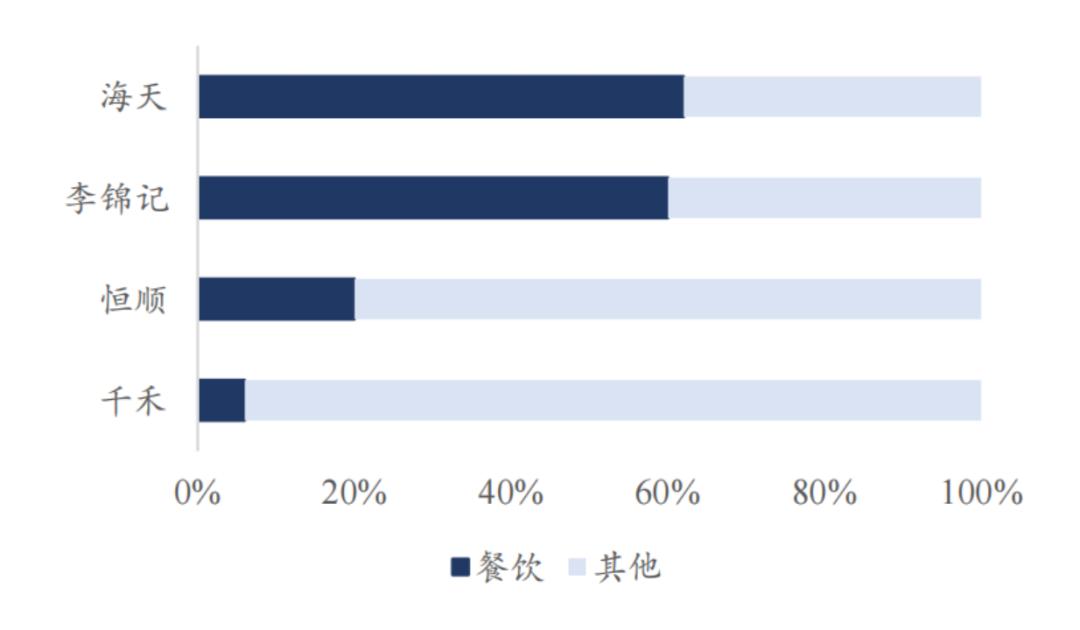

從海天味業(yè)的業(yè)務(wù)結(jié)構(gòu)上來看,與千禾主攻C端不同,海天味業(yè)的核心競爭力在B端的餐飲行業(yè),餐飲對其營收的貢獻(xiàn)約在60%左右。而餐飲行業(yè)的滿目瘡痍,反映到海天味業(yè)的業(yè)績上,就變成了新冠疫情對餐飲業(yè)的打擊直接影響了公司對餐飲端的出貨,最終導(dǎo)致了其營收水平的下滑。至于為什么這個影響是從2021年開始的,主要是因為在新冠剛爆發(fā)的2020年,由于渠道對物流的擔(dān)憂,所以進(jìn)行了一定程度的囤貨,提前透支了一部分需求,最終使得這個影響滯后到了2021年,在2022年大規(guī)模封城的沖擊下,影響進(jìn)一步放大。

圖:各企業(yè)餐云端收入占比 數(shù)據(jù)來源:調(diào)味品協(xié)會、華安證券研究所、36氪整理

除了疫情對B端業(yè)務(wù)的直接沖擊外,對海天味業(yè)而言,疫情的另一個間接影響是期間社區(qū)團(tuán)購的爆發(fā)式增長,使得部分中小品牌調(diào)味品趁機(jī)低價進(jìn)入市場,搶占份額,疊加社區(qū)團(tuán)購平臺的高價補(bǔ)貼擾亂市場秩序,進(jìn)一步加重了公司經(jīng)營層面的壓力。

盡管疫情放大了海天味業(yè)營收的下滑,但從數(shù)據(jù)上來看,其實從2018年以來,海天味業(yè)的營收增速就已經(jīng)開始出現(xiàn)了下滑的苗頭。我們認(rèn)為,這背后最根本的原因其實是因為以海天味業(yè)目前主要產(chǎn)品醬油、蠔油和醬料的規(guī)模和滲透率來看,其營收規(guī)模的進(jìn)一步擴(kuò)張面臨明顯的天花板效應(yīng)。根據(jù)凱度消費者指數(shù)《2022品牌足跡》中國市場報告顯示,2022年,海天味業(yè)的消費者觸及數(shù)高達(dá)以6.17億、滲透率為79.2%,在如此之高的滲透率之下,預(yù)示著在傳統(tǒng)的優(yōu)勢產(chǎn)品中海天味業(yè)想要通過大幅擴(kuò)量來提升營收的壓力巨大。

換言之,在體量積攢到一定程度后,海天味業(yè)營收繼續(xù)擴(kuò)張的方法無外乎:1.擴(kuò)充品類繼續(xù)搶占市場份額,擴(kuò)充營收來源;2.提升產(chǎn)品售價,刺激原本營收擴(kuò)張。

從近年來的戰(zhàn)略來看,海天味業(yè)確實在不斷開拓除了醬油、蠔油和調(diào)味醬以外的新品類,例如,其在2020年推出了火鍋底料,2021年推出了食用油品牌“油司令”和大米品牌“地理印記”,并不斷向復(fù)合調(diào)料領(lǐng)域延伸。

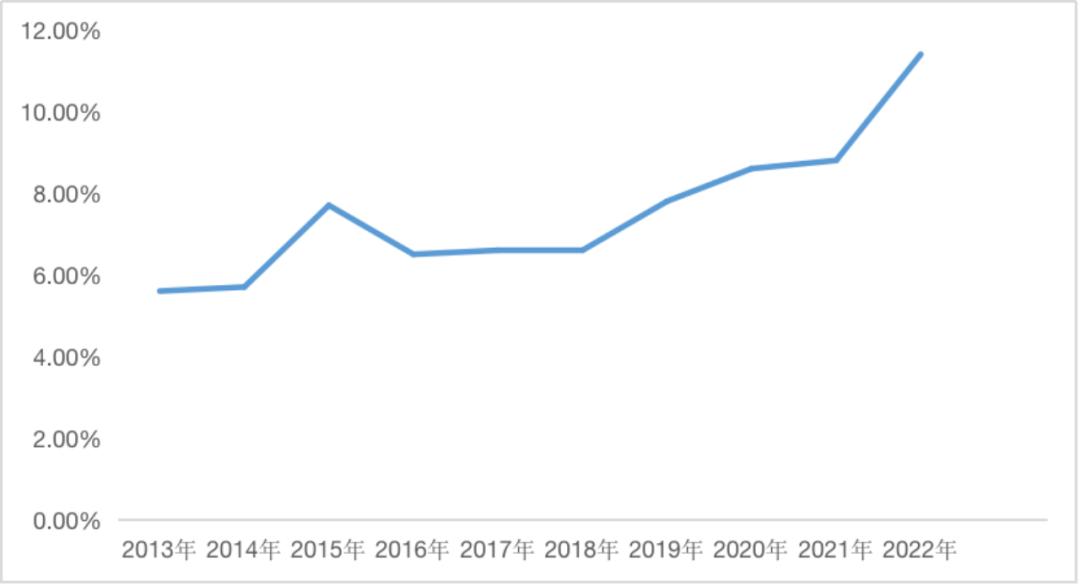

根據(jù)財報數(shù)據(jù),截至2022年,公司旗下生產(chǎn)調(diào)味料和食品相關(guān)的子公司接近30家,涉及了醬油、蠔油、調(diào)味醬、腐乳、醋、糧油、泡制類、復(fù)合調(diào)料等眾多品類。但是從最終的結(jié)果來看,海天味業(yè)在其他品類中的優(yōu)勢并不明顯,其知名度和聲量遠(yuǎn)低于傳統(tǒng)優(yōu)勢品類,反映到業(yè)績上,盡管2022年其他收入的增速高達(dá)32.6%,但其在整體營收中的占比僅為11.5%,從2018年到2022年占比僅增加了不足5個百分點。因此,短期來看,海天味業(yè)想要靠其他品類打造出新的增長曲線難度恐怕還是很大的。

圖:其他業(yè)務(wù)在總收入中的占比 數(shù)據(jù)來源:wind、36氪整理

再來看提價的策略,海天味業(yè)所處的調(diào)味品行業(yè)屬于基礎(chǔ)民生用品,即使作為絕對龍頭,海天味業(yè)其實也不具備定價權(quán)。從過往的提價周期來看,雖然海天味業(yè)引領(lǐng)行業(yè)提價,每輪提價的幅度在3-7%之間,但提價的大部分原因是為了向下游轉(zhuǎn)嫁部分通脹或原材料成本上漲的壓力,屬于典型的被動提價策略,因此這種提價本質(zhì)上并不具備帶動營收規(guī)模大幅度擴(kuò)張的基礎(chǔ),也就預(yù)示著海天味業(yè)想要通過價格策略改善營收擴(kuò)張的路徑基本也是行不通的。

綜上所述,我們認(rèn)為,近年來海天味業(yè)營收增速的下滑本質(zhì)的原因在于其產(chǎn)品滲透率過高帶來了明顯的天花板效應(yīng),在新的增長曲線擴(kuò)充不及預(yù)期、產(chǎn)品缺乏定價權(quán)的背景下,海天味業(yè)的營收增速出現(xiàn)了明顯的降速;與此同時,突如其來的疫情沖擊了海天味業(yè)引以為傲的餐飲業(yè)務(wù),加速了營收的下滑,而疫情期間消費者習(xí)慣的改變使得社區(qū)團(tuán)購等購物方式出現(xiàn)爆發(fā)式增長,加劇了行業(yè)的競爭和價格體系的變動,使得沒有及時跟進(jìn)的海天味業(yè)更加措手不及,疊加2022年深陷輿論風(fēng)波,品牌力的下滑使其在優(yōu)勢品類中丟失了部分市場份額,最終在多重因素的共同影響下,我們看到了海天味業(yè)營收的急轉(zhuǎn)直下。

盈利能力下滑的真相

除了營收增速的下滑,海天味業(yè)基本面的風(fēng)險還體現(xiàn)在近年來其盈利能力的下降。2020-2023H1,其歸母凈利潤的同比增速分別為19.6%、4.2%、-7.1%和-8.8%;同期歸母凈利率分別為28.1%、26.7%、24.2%和23.9%。

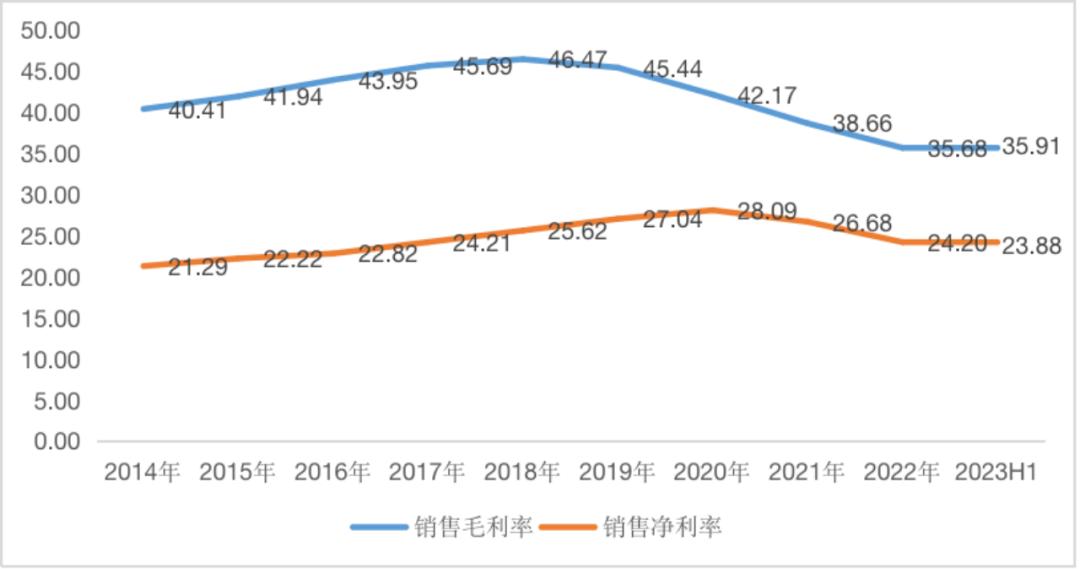

從利潤構(gòu)成上分析,海天味業(yè)近年來盈利能力下滑的主因在于毛利率的下降,2020-2023H1,其對應(yīng)毛利率為42.2%、38.7%、35.7%和35.9%,2021-2022年的降幅為3.5pct和3pct,略高于同期凈利率的1.4pct和2.5pct。

圖:海天味業(yè)的毛利率和凈利率 數(shù)據(jù)來源:wind、36氪整理

眾所周知,基于龍頭較大的出貨和生產(chǎn)規(guī)模優(yōu)勢,長期以來,在規(guī)模效應(yīng)的帶動下,海天味業(yè)的毛利率始終處于40%左右的較高水平。

但疫情以來,國際大宗商品價格持續(xù)上漲,給其原材料成本帶來了較大沖擊。根據(jù)招股書的信息,原材料采購成本占其總成本的近5成,包裝成本占近3成,這兩項是其主要成本來源。

2020-2022年,大豆價格漲幅接近60%,紙瓦楞、玻璃、PET等包材的價格漲幅也在10%左右,而面對巨大的材料價格漲幅,海天味業(yè)在產(chǎn)品端的提價僅有3-7%,最終導(dǎo)致2021年和2022年公司成本的同比增速遠(yuǎn)快于同期的營收增速,大幅削弱了公司的毛利率水平,沖擊了整體盈利能力。

除了原材料價格上漲對行業(yè)的直接沖擊外,海天味業(yè)近年來盈利能力下滑也離不開公司層面戰(zhàn)略上的變化。

如前文所述,為了拓寬營收觸點,近年來海天味業(yè)在不斷嘗試開拓新的品類,導(dǎo)致資本開支上升,2020-2022年其構(gòu)建固定資產(chǎn)、無形資產(chǎn)和其他長期資產(chǎn)支付的現(xiàn)金分別為9.1億、10.3億和15.2億元,不僅大幅高于此前水平而且呈現(xiàn)逐年增加的趨勢。但目前新品類并沒有像醬油等優(yōu)勢產(chǎn)品一樣形成明顯的規(guī)模效應(yīng),這就導(dǎo)致其他品類上海天味業(yè)并不能有效的攤薄成本壓力,最終也損耗了其整體的利潤空間。

除此之外,疫情以來,在C端失利的海天開始順應(yīng)市場變化,加大線上渠道的布局,2021-2022年,在低基數(shù)效應(yīng)影響下,其線上渠道的收入增速高達(dá)85.2%和40.4%,與此同時,隨著推廣力度的加劇,其線上渠道的成本占比增速則高達(dá)134.7%和59.4%,導(dǎo)致線上銷售的毛利率僅為37.3%和28.8%,遠(yuǎn)低于同期線下水平,大幅拖累了其毛利率的表現(xiàn)。

最終在三項因素的作用下,海天味業(yè)的毛利率持續(xù)下滑,即便是其期間費用管控較為優(yōu)異,但也給整體盈利能力帶來了較大沖擊。

未來怎么看?

盡管目前的海天味業(yè)危機(jī)重重,但不可否認(rèn)的是海天味業(yè)確實是一家優(yōu)秀的企業(yè)。

從行業(yè)的角度來看,海天味業(yè)所在的調(diào)味品行業(yè)是典型的必需消費品,是基礎(chǔ)民生用品之一,這就意味著,只要海天味業(yè)不是讓消費者恨得殺之而后快,其營收的確定性還是有保證的。而且,雖然近年來海天味業(yè)營收增速不斷下滑,盈利能力也有所下降,但從絕對規(guī)模上看,海天味業(yè)不僅長期占據(jù)我國調(diào)味品行業(yè)的龍頭地位,而且其一年250多億的營收占到了A股調(diào)味品行業(yè)上市公司的40%以上,而一年60多億的利潤,更是占到了A股調(diào)味品行業(yè)上市公司的70%。從這個角度,在一超多強(qiáng)的格局下,海天味業(yè)有著絕對的壟斷地位,除了可以充分享受行業(yè)擴(kuò)容的紅利外,也更容易基于龍頭地位產(chǎn)生超額收益,這是其他競爭者短期內(nèi)無法超越的現(xiàn)實。

從公司自身的角度看,長期以來,海天味業(yè)的業(yè)績表現(xiàn)都非常亮眼,營收增速高、盈利能力強(qiáng),現(xiàn)金流充裕、產(chǎn)業(yè)鏈話語權(quán)高。近年來,由于業(yè)務(wù)結(jié)構(gòu)和戰(zhàn)略調(diào)整上的原因,疫情對餐飲業(yè)的沖擊大幅削弱了海天味業(yè)的核心競爭力,一定程度上直接導(dǎo)致了其營收和盈利的下滑。但從競爭力的角度來看,餐飲渠道的產(chǎn)品使用粘性遠(yuǎn)高于個人消費者,屬于易守難攻的部分。在海天已經(jīng)形成絕對優(yōu)勢后,其他品牌拓展B端餐飲的難度非常之高。而展望未來,隨著疫情影響的消退,我國餐飲行業(yè)正在加速修復(fù),海天對餐飲渠道的把控也預(yù)示著其營收和盈利能力大概率會迎來一定的恢復(fù)。

但是,正如我們多次強(qiáng)調(diào)的一樣,好公司并不一定意味著是就是好的投資標(biāo)的,因為投資的本質(zhì)除了買的好以外還要買的對。

如前文所述,海天味業(yè)本輪股價暴跌的根本原因在于其估值表現(xiàn)大幅脫離了其實際的基本面水平,存在巨大的估值歸回壓力。即使在折損4000億市值后,目前海天味業(yè)的估值仍然高達(dá)2180億元,PE估值34倍。對比來看,同為白馬股的貴州茅臺同期PE估值33倍,五糧液PE估值22倍,青島啤酒PE估值29倍,而牧原股份和溫氏股份的估值則只有13倍和27倍。

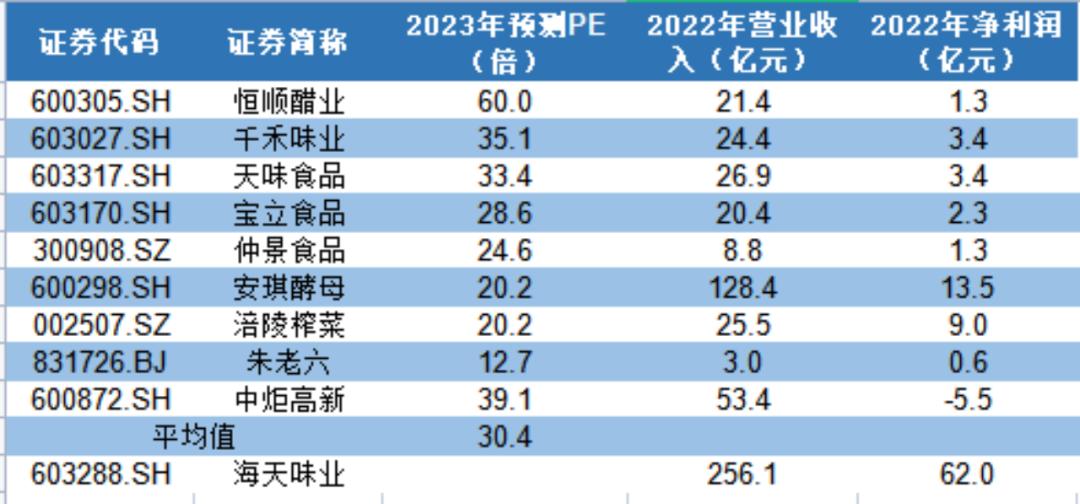

在估值上,我們分別選取調(diào)味品行業(yè)中的部分企業(yè)和食品飲料行業(yè)中的部分龍頭企業(yè),根據(jù)wind2023年的一致預(yù)期估值,調(diào)味品行業(yè)2023年的PE估值為30倍,食品飲料行業(yè)2023年的PE估值為29倍,鑒于此,我們認(rèn)為海天味業(yè)2023年的PE估值在25-30倍左右較為合理。

圖:調(diào)味品行業(yè)企業(yè)估值 數(shù)據(jù)來源:wind、36氪整理

圖:食品飲料部分企業(yè)估值 數(shù)據(jù)來源:wind、36氪整理

假設(shè)2023年受益餐飲渠道恢復(fù),海天味業(yè)營收增速回到10%左右的水平,凈利率維持25%左右,即2023年其預(yù)計獲取的凈利潤約為70億左右,按照25-30倍市盈率簡單計算,整體的合理估值為1750-2100億元,對比當(dāng)前2180億的市值,仍有3%-19%的下跌空間。

也正是基于此,海天味業(yè)的漫長下跌之路可能遠(yuǎn)未結(jié)束。

發(fā)表評論

登錄 | 注冊

VIP專享頻道熱文推薦: